Cukai Perkhidmatan 2018

Cukai Perkhidmatan Malaysia adalah satu bentuk cukai tidak langsung yang dikenakan ke atas mana-mana peruntukan perkhidmatan yang boleh dikenakan cukai yang dibuat dalam kursus atau penerusan mana-mana perniagaan oleh orang yang kena cukai di Malaysia. Cukai perkhidmatan tidak dikenakan ke atas perkhidmatan yang diimport dan perkhidmatan yang dieksport.

* kemaskini * Untuk memastikan bahawa pembekal perkhidmatan tempatan kami tidak merugikan pesaing luar negara, Cukai Perkhidmatan dikenakan ke atas perkhidmatan yang dikenakan cukai yang diimport ke Malaysia. Pengenaan Cukai Perkhidmatan ke atas perkhidmatan yang diimport akan dilaksanakan dalam 2 fasa, perkhidmatan yang diimport oleh perniagaan Malaysia mulai 1 Januari 2019 sementara perkhidmatan yang diimport oleh pengguna Malaysia dari 1 Januari 2020.

Secara umum, pembekal perkhidmatan boleh didaftarkan di bawah Akta Cukai Perkhidmatan 2018 apabila nilai perkhidmatan bercukai disediakan untuk tempoh 12 bulan yang melebihi had RM500,000. Ambang pendaftaran SST adalah RM1,500,000 untuk Pengendali restoran, bar, snek-bar, kantin, rumah kopi atau mana-mana tempat yang menyediakan makanan dan minuman (makan-dalam atau mengambil-pergi, tidak termasuk kantin dalam pertunangan pendidikan atau dikendalikan oleh institusi atau badan yang berpengalaman), Katerer dan pengendali pengadilan makanan.

Rujuk ke Jadual Ambang Cukai Perkhidmatan untuk mendapatkan maklumat lanjut.

Perkhidmatan kena cukai berikut adalah tertakluk kepada cukai perkhidmatan:

- Hotel (termasuk rumah penginapan, pangsapuri servis, homestay, penginapan, rumah rehat, rumah tumpangan)

- Insurans dan Takaful

- Perkhidmatan penyediaan makanan dan minuman (termasuk restoran, kafe, katering, pengambilan makanan, trak makanan, kedai runcit, penjaja dan lain-lain)

- Kelab (termasuk kelab malam, dewan tarian, kabaret, pusat karaoke, pusat kesihatan dan kesejahteraan, rumah urut, rumah awam, dan rumah bir.)

- Permainan (termasuk Kasino, peluang permainan, cabutan bertuah, mesin permainan, loteri, pertaruhan)

- Telekomunikasi

- Pay-TV

- Agen penyemakan

- Undang-undang

- Perakaunan

- Ukur

- Seni bina

- Penilai

- Kejuruteraan

- Agensi pekerjaan

- Keselamatan / Agensi Swasta

- Perkhidmatan Pengurusan

- Perkhidmatan Konsultasi, Latihan & Pembimbingan

- Perkhidmatan Teknologi Maklumat

- Perkhidmatan Digital

- Tempat Letak Kereta

- Perkhidmatan atau Pembetulan Kenderaan Bermotor

- Kurir

- Sewa dan Pandu Kereta

- Periklanan

- Penerbangan Domestik kecuali Perkhidmatan Udara Luar Bandar

- Perkhidmatan Broker & Penjaminan

- Kad Kredit atau Kad Caj

- Elektrik

- Perkhidmatan Logistik (berkuat kuasa mulai 26 Februari 2024)

-

Walau bagaimanapun, cukai perkhidmatan tidak boleh dikenakan ke atas mana-mana perkhidmatan yang tidak ada dalam senarai perkhidmatan yang dikenakan cukai.

Kemaskini Cukai Perkhidmatan berkuat kuasa mulai 27 November 2024

- Pengembangan Intra-Group Relief untuk termasuk Perkhidmatan Penyelenggaraan atau Pembaikan:

Sebelum ini, pengurangan ini hanya tersedia untuk beberapa perkhidmatan dalam Kumpulan G Perkhidmatan Profesional. Bermula pada 1 Mei 2024 secara retrospektif, perkhidmatan penyelenggaraan atau pembaikan kini juga boleh menikmati pengurangan ini.

- Pengamal berdaftar yang menyediakan perkhidmatan Perubatan Tradisional dan Pelengkap (TCM) akan dikecualikan daripada skop individu yang dikenakan cukai perkhidmatan di bawah Kumpulan C (Kelab):

Mereka tidak lagi akan dikenakan cukai perkhidmatan.

- Penyelenggaraan atau perkhidmatan pembaikan dipinda untuk mengecualikan perkhidmatan yang diberikan untuk barangan dan peralatan yang dipasang pada struktur Harta Perumahan.

Perkhidmatan sebegini mesti diberikan secara langsung kepada pemilik atau penghuni harta perumahan tersebut.

- Item (d)(vi) perkhidmatan cukai di bawah Kumpulan E – Kelab Golf dan padang golf dipinda kepada “penyediaan atau penjualan alkohol dan minuman bukan alkohol” dengan memadamkan perkataan “makanan”.

Pengecualian Cukai Perkhidmatan

Cukai perkhidmatan tidak dikenakan ke atas perkara berikut:

1. Perkhidmatan yang dieksport

-

- Perkhidmatan yang dikenakan cukai yang diberikan untuk barangan atau tanah yang terletak di luar Malaysia, atau perkhidmatan yang dikenakan cukai yang berkaitan dengan projek luar negara di luar Malaysia, dan perkhidmatan yang dieksport adalah dikecualikan daripada cukai perkhidmatan.

2. Intra-Group Relief

Apabila sesebuah syarikat menyediakan perkhidmatan yang dikenakan cukai yang hanya disediakan untuk syarikat dalam kumpulan yang sama, oleh syarikat tempatan serta syarikat luar negara (perkhidmatan yang diimport), syarikat tersebut layak untuk menikmati Intra-Group Relief dan tidak dikenakan cukai perkhidmatan.

Perkhidmatan yang dikenakan cukai yang boleh menikmati Intra-Group Relief adalah hanya perkhidmatan di bawah Kumpulan G – Perkhidmatan Profesional (tidak termasuk perkhidmatan pekerjaan dan agensi swasta):

- Perkhidmatan undang-undang

- Perkhidmatan perakaunan

- Perkhidmatan ukur

- Perkhidmatan seni bina

- Penilaian

- Kejuruteraan

- Perkhidmatan pengurusan

- Perkhidmatan konsultasi, latihan & pembimbingan

- Perkhidmatan teknologi maklumat

- Perkhidmatan digital

- Perkhidmatan penyelenggaraan dan pembaikan (berkuat kuasa mulai 1 Mei 2024)

Namun, apabila perkhidmatan yang sama disediakan kepada mana-mana pihak ketiga luar yang tidak berada dalam kumpulan yang sama, syarikat tersebut tidak lagi layak untuk Intra-Group Relief dan akan dikenakan cukai perkhidmatan. Bermula 1 Januari 2020, jika nilai keseluruhan perkhidmatan kepada pihak ketiga tidak melebihi 5% daripada jumlah nilai perkhidmatan dalam tempoh 12 bulan, syarikat masih layak untuk Intra-Group Relief jika memenuhi peraturan 5% ini.

Nota:

Peraturan 5% tidak terpakai kepada cukai perkhidmatan yang diimport. Ia hanya terpakai kepada penyedia perkhidmatan tempatan dalam kumpulan syarikat. Apabila syarikat luar negara dalam kumpulan yang sama menyediakan perkhidmatan yang dikenakan cukai kepada pihak luar yang terletak di luar negara, mereka masih layak untuk Intra-Group Relief. Jika perkhidmatan diberikan kepada pihak luar yang terletak di Malaysia, tidak lagi layak untuk Intra-Group Relief dan semua perkhidmatan yang diimport adalah tertakluk kepada SST.

3. Pengecualian B2B

Pengecualian ini hanya terpakai untuk perkhidmatan yang dikenakan cukai tertentu yang disediakan oleh penyedia perkhidmatan tempatan:

- Perkhidmatan Profesional (Kumpulan G) – kecuali perkhidmatan pekerjaan dan agensi swasta

- Perkhidmatan pengiklanan (Kumpulan I)

- Perkhidmatan logistik (Kumpulan J)

Untuk layak menerima pengecualian ini, semua syarat berikut mesti dipenuhi:

i. Penyedia perkhidmatan dan penerima perkhidmatan yang dikenakan cukai mestilah merupakan individu yang berdaftar dengan SST;

ii. Mereka mesti berdaftar di bawah perkhidmatan cukai yang sama;

iii. Mereka mesti mempunyai deskripsi perkhidmatan yang sama dalam invois mereka;

iv. Perkhidmatan tersebut bukan untuk penggunaan peribadi; dan

v. Terdapat pihak ketiga yang merupakan pelanggan akhir.

Nota:

Penyedia perkhidmatan tempatan bertanggungjawab untuk memasukkan nombor pendaftaran SST pelanggan yang menikmati pengecualian ini dan jumlah cukai perkhidmatan yang dikecualikan dalam invois. Nilai keseluruhan perkhidmatan yang dikecualikan daripada cukai mesti dilaporkan dalam pulangan SST oleh penyedia perkhidmatan tempatan.

4. Pengecualian B2B pada Cukai Perkhidmatan yang Diimport

Pengecualian B2B juga terpakai kepada cukai perkhidmatan yang diimport bagi penyedia perkhidmatan asing.

Untuk layak menerima pengecualian ini, semua syarat berikut mesti dipenuhi:

i. Penerima perkhidmatan yang diimport mestilah seorang individu yang berdaftar dengan SST;

ii. Penerima mesti menyediakan perkhidmatan yang sama kepada pelanggan seperti perkhidmatan yang diimport;

iii. Perkhidmatan yang diimport mestilah untuk kemajuan perniagaan dan bukan untuk penggunaan peribadi.

Nota:

Nilai perkhidmatan yang diimport yang dikecualikan daripada cukai perkhidmatan tidak perlu dilaporkan dalam pulangan SST.

Asas Perakaunan untuk Cukai Perkhidmatan

Syarikat hendaklah menyediakan pulangan SST mereka dalam bentuk pembayaran untuk tujuan Cukai Perkhidmatan. Cukai Perkhidmatan yang diperlukan untuk diambil kira pada masa pembayaran diterima atau pada hari selepas tempoh dua belas bulan apabila apa-apa keseluruhan atau sebahagian daripada pembayaran tidak diterima dari tarikh invois untuk perkhidmatan yang dikenakan cukai yang diberikan.

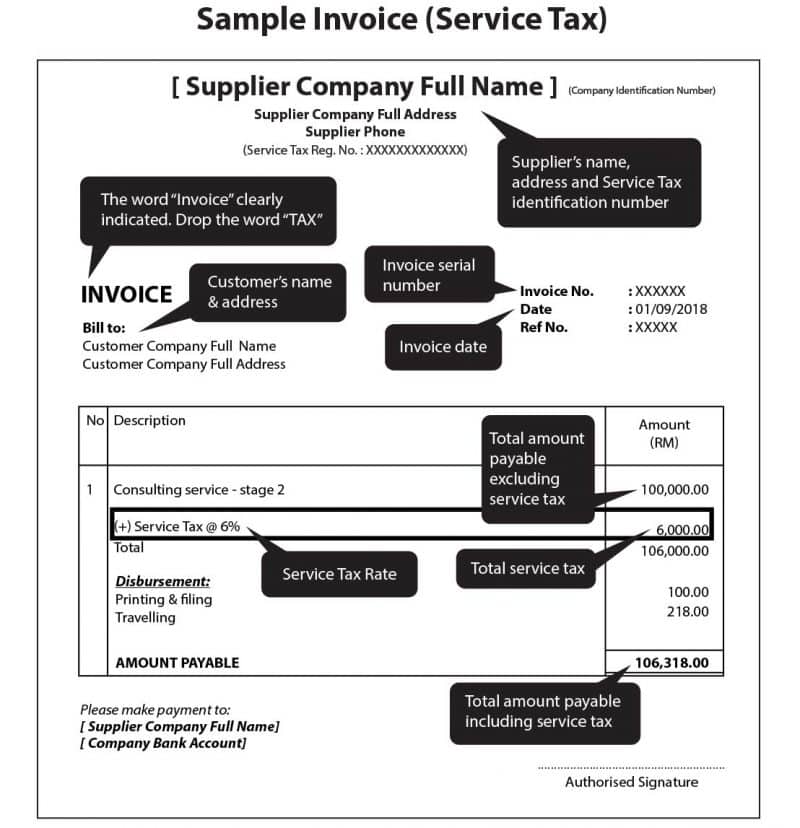

Syarikat yang menyediakan perkhidmatan bercukai mesti mengeluarkan invois yang mengandungi butir-butir yang ditetapkan. Invois boleh di hardcopy atau elektronik, Bahasa Melayu atau Bahasa Inggeris. Apa-apa nota kredit dan nota debit yang dikeluarkan hendaklah membuat penyesuaian dalam penyata SST.

Hutang lapuk boleh dituntut oleh orang berdaftar atau Berhenti untuk menjadi orang berdaftar. Hutang lapuk boleh dituntut selepas 6 bulan hingga 6 tahun dari tarikh cukai perkhidmatan dibayar dan tertakluk kepada syarat dan kepuasan DG. Untuk hutang lapuk yang diperolehi daripada penghutang selepas hutang lapuk yang dituntut dan menerima bayaran balik perkhidmatan, orang berdaftar harus membayar balik pengembalian cukai perkhidmatan kepada DG dalam kembalinya.

Perniagaan mesti menyimpan rekodnya di Malaysia selama 7 tahun. Ia tertakluk kepada kelulusan DG untuk penyimpanan rekod di luar negara. Rekod tersebut boleh disimpan dalam softcopy atau hardcopy.